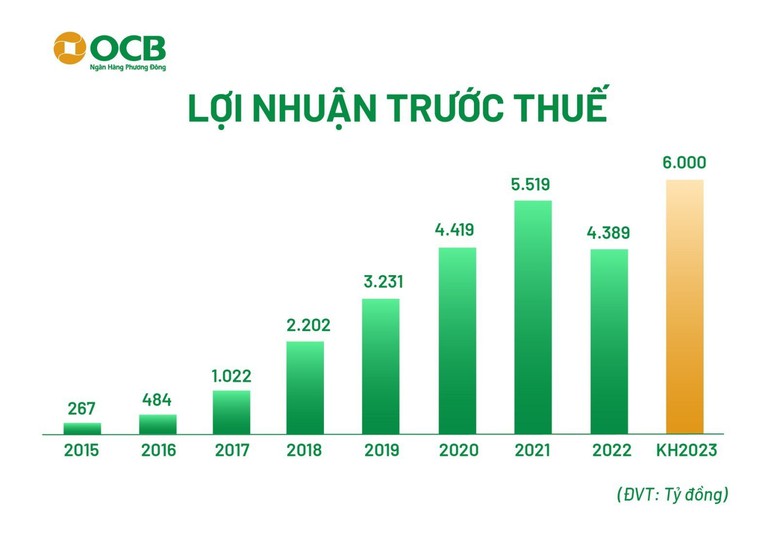

OCB: Mục tiêu lợi nhuận trước thuế năm 2023 đạt 6.000 tỷ đồng

(Chinhphu.vn) - Năm 2023, Ngân hàng TMCP Phương Đông (OCB, mã CK: OCB) đề ra mục tiêu lợi nhuận trước thuế đạt 6.000 tỷ đồng, dự kiến phát hành gần 685 triệu cổ phiếu cho cổ đông hiện hữu, tương đương tỉ lệ phát hành 50%. Nếu thành công, vốn điều lệ sẽ được tăng từ 13.699 tỷ đồng lên 20.548 tỷ đồng.

Các mục tiêu về kinh doanh đã được Đại hội đồng cổ đông thường niên năm 2023 thông qua vào sáng nay, 28/4 - Ảnh: VGP/Minh Thi

Sáng 28/4, tại TPHCM, Ngân hàng TMCP Phương Đông tổ chức Đại hội đồng cổ đông thường niên năm 2023 nhằm báo cáo kết quả kinh doanh năm 2022, định hướng kế hoạch kinh doanh năm 2023, cùng một số nội dung quan trọng khác.

Về định hướng kinh doanh năm 2023, OCB đặt mục tiêu tiếp tục tập trung vào việc phát triển quy mô và hiệu quả hoạt động, trong đó tập trung thúc đẩy hoạt động bán lẻ theo chiến lược 5 năm 2021-2025.

Dự kiến tổng tài sản đến cuối năm sẽ tăng 25% lên 242.152 tỷ đồng. Tổng huy động thị trường 1 tăng 26% lên 173.087 tỷ; dư nợ thị trường 1 tăng khoảng 20% lên 147.330 tỷ. Ngân hàng cũng cho biết, dư nợ tín dụng sẽ được điều chỉnh theo hạn mức tăng trưởng mà NHNN phê duyệt. OCB đề ra mục tiêu lợi nhuận trước thuế đạt 6.000 tỷ đồng, tăng 37% so với năm 2022. Tỉ lệ nợ xấu kiểm soát dưới 3%.

OCB đề ra mục tiêu lợi nhuận trước thuế đạt 6.000 tỷ đồng - Ảnh: VGP

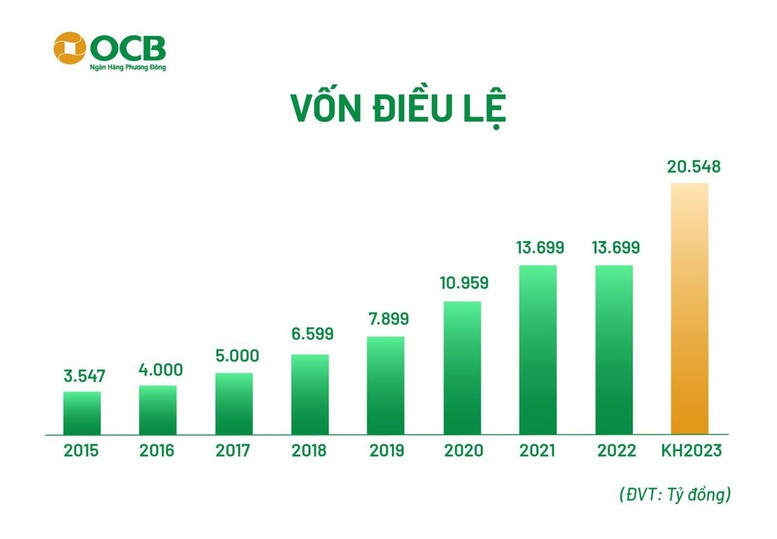

Tăng vốn điều lệ 2023 lên 20.548 tỷ đồng

Với kế hoạch tăng trưởng quy mô kinh doanh liên tục hàng năm, việc tăng vốn điều lệ là cần thiết để giúp ngân hàng nâng cao năng lực tài chính, đảm bảo hệ số an toàn vốn (CAR) theo quy định của các cơ quan chức năng.

Cụ thể, tăng trưởng quy mô, tăng năng lực cạnh tranh và đáp ứng kế hoạch mở rộng mạng lưới giao dịch; tiếp tục đầu tư cho các hệ thống công nghệ phục vụ cho việc hiện đại hóa ngân hàng, hỗ trợ cho việc phát triển sản phẩm mới, tăng trải nghiệm dịch vụ khách hàng; đẩy mạnh hoạt động tín dụng, kinh doanh vốn hiệu quả hơn nữa.

Do đó, OCB có 7.037 tỷ đồng lợi nhuận để lại, trong đó 2.943 tỷ là lợi nhuận để lại năm 2022 và 4.094 tỷ đồng lợi nhuận để lại của các năm trước. Để phục vụ cho hoạt động kinh doanh, OCB đề xuất sử dụng lợi nhuận để lại và các nguồn khác thuộc vốn chủ sở hữu để tăng vốn điều lệ.

Cụ thể, ngân hàng muốn phát hành gần 685 triệu cổ phiếu cho cổ đông hiện hữu, tương đương tỉ lệ 50%. Nếu thành công, vốn điều lệ của ngân hàng sẽ tăng từ 13.699 tỷ đồng lên 20.548 tỷ đồng. Thời gian phát hành cụ thể do HĐQT quyết định sau khi được chấp thuận của cơ quan có thẩm quyền.

Với số tiền thu được từ tăng vốn, ngân hàng sẽ dùng 6.176 tỷ đồng để bổ sung nguồn vốn kinh doanh, đầu tư và cho vay; 672 tỷ đồng để mua sắm, xây dựng cơ sở vật chất. Sau khi tăng vốn điều lệ, Aozora Bank, Ltd. vẫn là cổ đông lớn nắm giữ 15% vốn ngân hàng.

Nếu thực hiện được mục tiêu tăng vốn thì vốn điều lệ của ngân hàng sẽ tăng từ 13.699 tỷ đồng lên 20.548 tỷ đồng trong năm 20232 - Ảnh: VGP

Tiếp tục thúc đẩy tăng trưởng tại các mảng kinh doanh cốt lõi

Phát biểu khai mạc đại hội, ông Trịnh Văn Tuấn, Chủ tịch HĐQT cho biết, trong năm 2022, thị trường tài chính trong nước và thế giới đứng trước nhiều biến số khó lường, những vấn đề như chiến tranh, áp lực tỷ giá, mặt bằng lãi suất tăng cao… đã ảnh hưởng không nhỏ đến hoạt động chung của ngành ngân hàng tại Việt Nam.

Dù gặp nhiều thách thức, nhưng điểm tích cực trong bức tranh kinh doanh của OCB là các hoạt động cốt lõi vẫn duy trì tăng trưởng 2 chữ số.

Với tăng trưởng tín dụng cả năm đạt 18,5%, cao hơn trung bình ngành, thu nhập lãi thuần của OCB duy trì tốc độ tăng trưởng ổn định trong năm 2022, tăng hơn 21% so với năm trước và đạt hơn 6.900 tỷ đồng. Thu nhập từ mảng dịch vụ cũng tăng hơn 29%, mang về hơn 1.000 tỷ đồng, trong đó lãi thuần từ mảng kinh doanh ngoại hối tăng hơn 45% đạt hơn 145 tỷ đồng.

Các mảng thu từ phí khác của ngân hàng cũng ghi nhận tăng trưởng cao. Cụ thể, thu thuần phí của thẻ tăng 138% so với cùng kỳ, doanh số giao dịch thẻ tăng trưởng 83% so với năm 2021. Thu nhập từ quản lý tài sản cũng tăng trưởng 55%, từ 94 tỷ đồng trong năm 2021 lên 145 tỷ đồng năm 2022.

Cùng với đó, ngân hàng cũng luôn chú trọng việc tối ưu hóa cấu trúc tài sản sinh lời, giảm tỷ trọng tài sản lợi suất thấp. Tính đến 31/12/2022, tổng tài sản của OCB đạt gần 194.000 tỷ đồng, tăng 5% so với cùng kỳ năm 2021. Dư nợ tín dụng thị trường 1 chiếm 63% trong cơ cấu tổng tài sản của OCB, tăng mạnh từ mức 56% năm 2021. Trong khi đó tỉ trọng đầu tư trái phiếu và tài sản có khác đều giảm mạnh so với cùng kỳ. Phần lớn danh mục tín dụng của OCB là cho vay khách hàng, chiếm tỉ trọng 97,6%, trái phiếu doanh nghiệp chỉ chiếm một phần nhỏ khoảng 2,4%.

Đặc biệt, một trong những điểm sáng khác của OCB trong năm qua là đã đưa NIM tăng từ 3,7% trong năm 2021 lên 3,9% trong bối cảnh chênh lệch lãi suất huy động và lãi suất cho vay trên thị trường 1 thu hẹp. Mặc dù tăng trưởng NIM là không quá lớn và vẫn thấp hơn so với các năm trước, nhưng kết quả này cho thấy sự nỗ lực hết mình của toàn bộ lãnh đạo và nhân viên của OCB trong năm 2022.

Tỉ trọng cho vay bán lẻ (mảng có biên lợi nhuận cao và tiềm năng phát triển các mảng bán chéo) đã ghi nhận sự thay đổi đáng kể, từ 36% năm 2020 lên 40% trong năm 2022. Dư nợ bán lẻ của OCB đã tăng từ 32.100 tỷ đồng lên 49.500 tỷ đồng trong 2 năm trở lại đây. Đặc biệt trong năm 2022, tăng trưởng mảng này đạt 30%, trong khi mảng khách hàng doanh nghiệp (CIB) chỉ tăng chưa đầy 12%.

Ngân hàng cũng thực hiện đẩy mạnh phát triển khách hàng mới qua kênh ngân hàng số OMNI, gần 80% khách hàng mới của ngân hàng có được qua kênh số. Tính đến cuối năm 2022, số lượng người dùng tăng gấp 1,7 lần so với cùng kỳ, tăng 63% so với năm 2021 và gấp 3,3 lần so với đầu năm 2020; tổng số lượng giao dịch tăng hơn 83%; trên 90% giao dịch được thực hiện qua số hoá.

Trong cơ cấu huy động vốn ở thị trường 1, tiền gửi khách hàng là 102.000 tỷ đồng, tăng 3,4%, chiếm 74%, giấy tờ có giá là 32.000 tỷ đồng, tăng 41,5% chiếm 23%, vốn tài trợ và ủy thác đầu tư là 3.200 tỷ đồng. Cơ cấu huy động tiền gửi khách hàng dịch chuyển theo hướng bền vững, tăng mạnh huy động từ nhóm khách hàng cá nhân.

Tỉ lệ cho vay trên huy động (LDR) luôn được giữ ở mức cẩn trọng (75,6% vào cuối năm 2022) dựa trên việc tính toán hợp lý nhằm tối ưu hoá chi phí, dòng tiền, cân đối các nguồn. Tỉ lệ vốn ngắn hạn cho vay trung dài hạn luôn duy trì ở mức an toàn, tuân thủ quy định của NHNN.

Ngân hàng luôn duy trì lượng tài sản thanh khoản cao, để đảm bảo các yêu cầu về thanh khoản ngay lập tức, thể hiện qua tỉ lệ dự trữ thanh khoản cao hơn rất nhiều so với yêu cầu của NHNN. Chính vì lẽ đó, OCB có thể đứng vững trước những biến động của thị trường, đặc biệt là giai đoạn quý IV/2022.

Bổ sung 2 thành viên HĐQT nhiệm kỳ 2020-2025

Đại hội đồng cổ đông thường niên năm 2020 đã thông qua số lượng thành viên HĐQT OCB là 8 thành viên. Hiện nay, HĐQT đang khuyết 1 thành viên. Để phù hợp quy mô và nhu cầu về quản trị, HĐQT trình cổ đông thông qua việc thay đổi số lượng thành viên HĐQT nhiệm kỳ 2020-2025 từ 8 lên 9 thành viên. Do đó, HĐQT đã bầu nhân sự bổ sung vào HĐQT với các ứng viên là ông Kato Shin và ông Nguyễn Đình Tùng.

Bên cạnh đó, trong kỳ đại hội lần này, HĐQT OCB cũng đã trình cổ đông thông qua việc thay đổi địa điểm đặt trụ sở chính của ngân hàng.

Hiện nay, trụ sở chính được đặt tại số 41 (tầng trệt, tầng lửng, tầng 1 và tầng 2 của tòa nhà) và số 45 Lê Duẩn, phường Bến Nghé, Quận 1, TPHCM.

Để đáp ứng nhu cầu phát triển và mở rộng diện tích trụ sở chính, HĐQT OCB nhận thấy tòa nhà The Hallmark, lô 1-13, khu đô thị mới Thủ Thiêm, TP. Thủ Đức, TPHCM đáp ứng được yêu cầu của OCB, với vị trí tòa nhà nằm tại khu vực quận trung tâm đang được quy hoạch trở thành trung tâm hành chính, thương mại, dịch vụ mới và lớn nhất của TPHCM.

Minh Thi