Tải ứng dụng:

BÁO ĐIỆN TỬ CHÍNH PHỦ

Việc giảm lãi suất của FED, kết hợp với các chính sách nới lỏng của NHNN, giúp chi phí vay vốn thấp hơn, khuyến khích các doanh nghiệp mở rộng sản xuất và đầu tư, đồng thời người tiêu dùng có thể tiếp cận các khoản vay với chi phí thấp hơn, thúc đẩy nhu cầu tiêu dùng trong nước - Ảnh: KT

Khi Cục Dự trữ Liên bang Mỹ (FED) giảm lãi suất, điều này thường kéo theo một loạt phản ứng từ thị trường tài chính toàn cầu, bao gồm cả Việt Nam. Tác động chính bao gồm:

Biến động của tỷ giá hối đoái

Khi FED giảm lãi suất, dòng vốn có thể dịch chuyển khỏi các tài sản bằng đồng USD vì lợi suất giảm. Nhà đầu tư có xu hướng chuyển sang các thị trường mới nổi hoặc các nước đang phát triển, nơi có lợi suất đầu tư cao hơn. Điều này có thể làm giảm giá trị của đồng USD so với các đồng tiền khác, bao gồm VND. Khi USD yếu đi, đồng VND có thể lên giá, ảnh hưởng đến xuất khẩu của Việt Nam vì hàng hóa Việt Nam trở nên đắt đỏ hơn trên thị trường quốc tế.

Tuy nhiên, nếu Việt Nam cũng hạ lãi suất để duy trì sự cạnh tranh về tỷ giá, điều này có thể làm gia tăng rủi ro lạm phát trong nước. Ngân hàng Nhà nước Việt Nam (NHNN) sẽ cần thận trọng điều chỉnh chính sách tiền tệ để đảm bảo sự cân bằng giữa mục tiêu ổn định tỷ giá và kiểm soát lạm phát.

Tác động đến dòng vốn nước ngoài

Khi lãi suất của Mỹ giảm, các nhà đầu tư có xu hướng tìm kiếm các cơ hội đầu tư sinh lợi cao hơn ở các thị trường mới nổi như Việt Nam. Dòng vốn ngoại có thể gia tăng, nhất là trong các lĩnh vực chứng khoán và bất động sản. Điều này có thể tạo điều kiện cho NHNN nới lỏng chính sách tiền tệ, giảm lãi suất để kích thích tăng trưởng kinh tế, mà không phải lo ngại về việc dòng vốn rút đi.

Hiện nay chúng ta đã chứng kiến được dòng vốn gián tiếp đang có xu hướng đảo chiều quay trở lại các thị trường mới nổi như: Indonesia, Malaysia, Thái Lan, Philipines, tuy nhiên, vẫn chưa thấy dòng vốn quay trở lại Việt Nam. Nguyên nhân được đưa ra là do định giá của TTCK Việt Nam còn tương đối cao so với các nước trong khu vực và hàng hóa trên thị trường còn thiếu đa dạng, chưa kể những bất cập của thị trường chưa được giải quyết triệt để khiến cho việc thu hút dòng vốn đầu tư gián tiếp chưa đạt được như kỳ vọng.

Bên cạnh đó, chúng ta cũng cần cảnh giác trước dòng vốn đầu tư gián tiếp vì nó có thể gây ra sự bất ổn cho thị trường tài chính nếu nhà đầu tư rút vốn đột ngột khi có dấu hiệu hồi phục của USD. NHNN cần theo dõi chặt chẽ dòng vốn để tránh tình trạng bất ổn kinh tế.

Tác động đến chi phí vay nợ quốc tế

Việc FED giảm lãi suất sẽ làm giảm chi phí vay mượn bằng đồng USD. Điều này giúp các doanh nghiệp và Chính phủ Việt Nam vay vốn quốc tế với chi phí thấp hơn, hỗ trợ quá trình đầu tư, mở rộng sản xuất và phát triển cơ sở hạ tầng. Tuy nhiên, nếu tỷ giá USD/VND biến động mạnh, rủi ro ngoại tệ có thể ảnh hưởng đến khả năng trả nợ quốc tế của Việt Nam.

Tác động đến lãi suất trong nước

Khi FED hạ lãi suất, Việt Nam có thể có xu hướng giảm lãi suất để kích thích tăng trưởng kinh tế và duy trì sự cạnh tranh của nền kinh tế trong bối cảnh dòng vốn dịch chuyển quốc tế. Giảm lãi suất cho vay có thể giúp kích thích các doanh nghiệp mở rộng sản xuất, tạo thêm việc làm và hỗ trợ tăng trưởng GDP.

Việc giảm lãi suất theo FED trong bối cảnh hiện tại là phù hợp để chúng ta tiếp tục duy trì chính sách tiền tệ nới lỏng, hỗ trợ sự phục hồi sản xuất của doanh nghiệp cũng như thúc đẩy tăng trưởng kinh tế trong thời gian tới, sau một thời gian dài chịu áp lực tiêu cực từ chính sách thắt chặt tiền tệ và lãi suất cao của Mỹ.

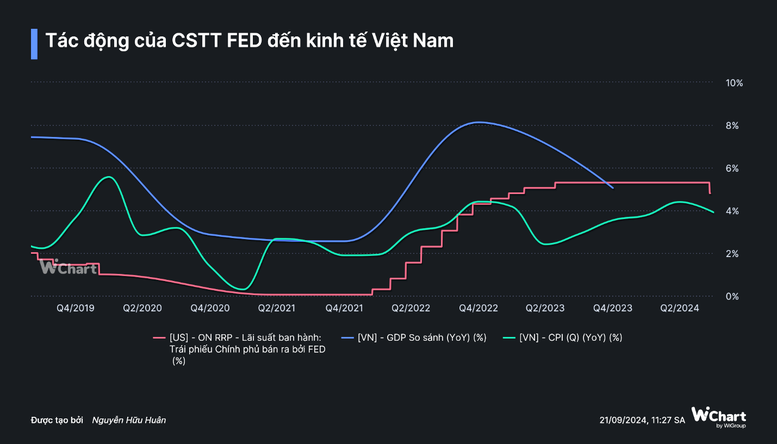

Biểu đồ trên cho thấy mối quan hệ giữa lãi suất FED với tăng trưởng kinh tế và lạm phát của Việt Nam trong 5 năm gần đây. Theo đó, một động thái tăng lãi suất của FED thường kéo theo đó là một sự sụt giảm về tăng trưởng kinh tế của Việt Nam và ngược lại. Độ trễ được tính toán vào khoảng 6 tháng cho đến 1 năm.

Xuất khẩu và nhập khẩu

Khi lãi suất của Mỹ giảm, đồng USD yếu đi có thể khiến VND mạnh lên, điều này có thể tác động tiêu cực đến xuất khẩu của Việt Nam. Các doanh nghiệp xuất khẩu của Việt Nam có thể phải đối mặt với việc hàng hóa trở nên kém cạnh tranh hơn về giá trên thị trường quốc tế.

Ngược lại, nhập khẩu vào Việt Nam có thể tăng do hàng hóa quốc tế trở nên rẻ hơn. Điều này có thể làm thâm hụt cán cân thương mại nếu nhập khẩu vượt quá xuất khẩu, gây sức ép lên nền kinh tế nội địa. Tuy nhiên, trong bối cảnh hiện tại, áp lực này sẽ không lớn và kèm với việc chúng ta cũng chủ động giảm lãi suất tương ứng sẽ giúp cho việc duy trì tỷ giá được ổn định và tiếp tục hỗ trợ cho chính sách thặng dư thương mại của quốc gia.

Tăng trưởng kinh tế

Việc giảm lãi suất của FED, kết hợp với các chính sách nới lỏng của NHNN, có thể giúp kích thích nền kinh tế Việt Nam thông qua việc gia tăng đầu tư và tiêu dùng. Chi phí vay vốn thấp hơn sẽ khuyến khích các doanh nghiệp mở rộng sản xuất và đầu tư, đồng thời người tiêu dùng có thể tiếp cận các khoản vay với chi phí thấp hơn, giúp thúc đẩy nhu cầu tiêu dùng trong nước.

Theo số liệu từ Ngân hàng Nhà nước Việt Nam và phân tích của tác giả, khi lãi suất điều hành giảm 1 điểm phần trăm, tăng trưởng tín dụng trong nước có thể tăng thêm 1-2%, từ đó hỗ trợ tăng trưởng GDP khoảng 0,5-1%.

Tuy nhiên, chúng ta cũng không nên quá phụ thuộc vào việc giảm lãi suất để kích thích kinh tế, bởi nếu lãi suất thấp mà nhu cầu của doanh nghiệp và người dân không có, hoặc không thể tiếp cận được các khoản vay thì cũng không thể thúc đẩy tăng trưởng tín dụng. Nên bên cạnh các chính sách về phía cung, chúng ta cần quan tâm hơn các chính sách tài khóa tập trung về phía cầu như giảm thuế thu nhập cá nhân, doanh nghiệp,… để thúc đẩy nhu cầu đầu tư và tiêu dùng trong nước. Từ đó đẩy mạnh tổng cầu trong nền kinh tế.

Việc quá lạm dụng tăng trưởng tín dụng bằng mọi giá có thể giúp tăng trưởng kinh tế trong ngắn hạn nhưng hệ quả là bong bóng tài chính cũng như lạm phát cho nền kinh tế trong tương lai.

Lạm phát

Như phân tích ở trên, nếu Việt Nam thực hiện chính sách nới lỏng tiền tệ quá mức, đặc biệt là khi lãi suất giảm, rủi ro lạm phát có thể gia tăng. Với việc tiêu dùng và đầu tư trong nước gia tăng, nếu nguồn cung không theo kịp, giá cả hàng hóa và dịch vụ có thể tăng. Điều này sẽ tạo áp lực lên chính sách kiểm soát lạm phát của Việt Nam.

Nhìn chung, việc FED cắt giảm lãi suất sẽ hỗ trợ cho chúng ta có nhiều dư địa hơn để duy trì chính sách tiền tệ nới lỏng để hỗ trợ phục hồi kinh tế sau một khoảng thời gian dài đối mặt với các tác động tiêu cực từ bên ngoài như đại dịch COVID-19, bất ổn địa chính trị toàn cầu, thiên tai, địch họa.

Tuy nhiên, mỗi chính sách đều có 2 mặt của nó, việc thúc đẩy tăng trưởng kinh tế quá đà có thể gây ra những hệ lụy như bong bất tài chính, bất động sản cũng như rủi ro về việc lạm phát quay trở lại. Do đó, chúng ta cần thực hiện hài hòa, phối hợp nhịp nhàng giữa chính sách tiền tệ và chính sách tài khóa, nhằm góp phần thúc đẩy kinh tế tăng trưởng nhưng vẫn đảm bảo tính ổn định kinh tế vĩ mô và tăng trưởng bền vững. Bên cạnh đó, về dài hạn, cần tập trung các yếu tố thực của nền kinh tế như gia tăng năng suất lao động, phát triển công nghệ lõi, phát triển hạ tầng và cải cách thể chế, để nhằm gia tăng sản lượng toàn dụng cho nền kinh tế trong dài hạn.

PGS.TS Nguyễn Hữu Huân

Trưởng Bộ môn Thị trường tài chính, Khoa Ngân hàng, ĐH Kinh tế TPHCM