Tải ứng dụng:

BÁO ĐIỆN TỬ CHÍNH PHỦ

|

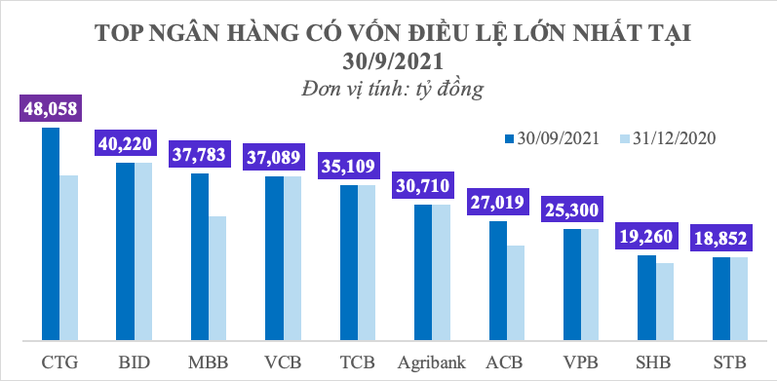

| Nguồn: Tổng hợp từ Điều lệ hoạt động và Báo cáo tài chính của các ngân hàng tại thời điểm 30/9/2021 |

Đầu quý IV/2021, cả nước chuyển sang trạng thái "bình thường mới", các ngành như xây dựng hạ tầng, vật liệu xây dựng, năng lượng, bán lẻ, logistics… phục hồi nhanh và hưởng lợi lớn. Tuy nhiên, đáng chú ý là ngành ngân hàng giữ vai trò huyết mạch của nền kinh tế lại không được đề cập trong nhóm ngành “hưởng lợi”. Vậy các ngân hàng đã chuẩn bị tâm thế và nội lực như thế nào cho cuộc đua sắp tới, và đâu sẽ là động lực cho khối các nhà băng trong tương lai?

Cuộc đua tăng vốn để trợ lực cho hoạt động kinh doanh, quản trị rủi ro

Năm 2021 chứng kiến sự tăng vốn của nhiều ngân hàng. Từ đầu năm đến nay, NHNN đã chấp thuận cho 19 ngân hàng tăng vốn điều lệ, bao gồm các ngân hàng có vốn nhà nước như Vietcombank, VietinBank, BIDV; các ngân hàng thuộc khối tư nhân gồm SHB, VP Bank, TP Bank, OCB...

Theo nghiên cứu của Bộ phận Quan hệ nhà đầu tư (VietinBank) tổng hợp thông tin trên những báo cáo tài chính đăng công khai trên website các ngân hàng, tính đến thời điểm 30/9, VietinBank là ngân hàng dẫn đầu về vốn điều lệ với 48.058 tỷ đồng.

Theo lộ trình, chậm nhất đến 1/1/2023, các ngân hàng phải thực hiện tỉ lệ an toàn vốn (CAR) theo chuẩn Basel II được quy định tại Thông tư 41/2016/TT-NHNN. Bên cạnh đó, việc tăng vốn cũng góp phần tăng cường năng lực tài chính, giúp các ngân hàng gia tăng nguồn vốn trung dài hạn để mở rộng hoạt động kinh doanh khi tỉ lệ sử dụng vốn ngắn hạn để cho vay trung dài hạn bị siết chặt theo lộ trình tại Thông tư 08/2020/TT-NHNN ngày 14/8/2020 của NHNN. Vì vậy, cuộc đua tăng vốn của các ngân hàng sẽ chưa dừng lại và còn diễn ra mạnh mẽ trong năm 2022.

|

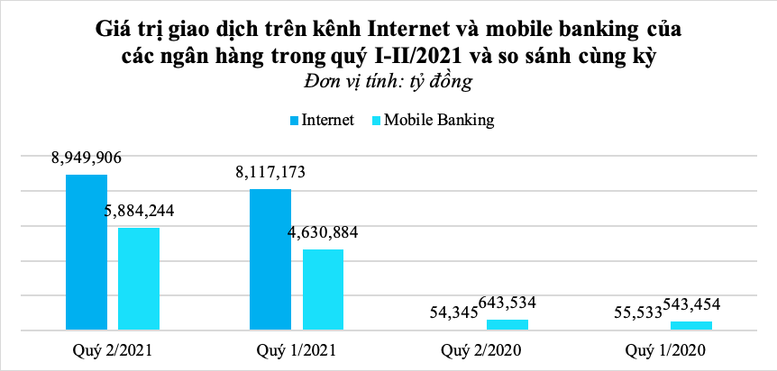

| So sánh giá trị giao dịch trên kênh Internet và mobile banking của các ngân hàng trong Quý II/2021 so với cùng kỳ năm ngoái |

Cuộc đua chuyển đổi số và chuyển dịch cơ cấu thu nhập

Nhìn vào cơ cấu nguồn doanh thu của các ngân hàng, có thể nhận thấy rõ xu hướng chuyển dịch nguồn thu lãi truyền thống từ tín dụng như trước đây tập trung sang tăng thu nhập ngoài lãi. Điều này thể hiện qua tỉ lệ thu nhập lãi thuần/tổng thu nhập hoạt động (NII/TOI) của các ngân hàng như Vietcombank, VietinBank, Techcombank, VP Bank… có xu hướng giảm dần.

Trong các ngân hàng TMCP có vốn nhà nước, VietinBank có mức độ chuyển dịch tỉ lệ NII/TOI khá rõ khi tỉ lệ này giảm từ mức 86,9% trong năm 2020 xuống mức 79,7% trong 6 tháng đầu năm 2021. Đối với nhóm ngân hàng TMCP tư nhân, sự chuyển dịch diễn ra mạnh mẽ ở ACB, Liên Việt Post Bank, SHB… khi liên tục tăng tỉ trọng thu nhập ngoài lãi, đặc biệt là thu nhập từ hoạt động dịch vụ.

Theo báo cáo của Vụ Thanh toán (NHNN), giá trị giao dịch trên kênh internet và mobile banking của các ngân hàng trong quý II/2021 đạt 14.834 nghìn tỷ, tăng 21,3 lần so với cùng kỳ, riêng kênh mobile banking tăng 9,1 lần. Tiềm năng lớn của kênh ngân hàng số đã mở lối cho cuộc đua xu hướng thứ 2 là đầu tư công nghệ và chuyển đổi số trong khối ngân hàng - một cuộc đua marathon cả về tốc độ và quy mô.

Bên cạnh cuộc đua về xây dựng và định vị thương hiệu các sản phẩm ứng dụng ngân hàng số, tiêu biểu là VCB Digibank, VPBank NEO, VietinBank iPay, My VIB… trong ngành ngân hàng đang có một cuộc đua ngầm khác là nâng cao năng lực cốt lõi (core), công nghệ để chuẩn bị sẵn sàng với sự cạnh tranh từ các công ty fintech, và dịch vụ mobile money trong thời gian tới. Đáng chú ý, VietinBank cũng triển khai các giải pháp khai thác Big data, AI, học máy vào phân tích dữ liệu khách hàng.

Lãnh đạo VietinBank nhận định: Tìm kiếm sự “hưởng lợi” chỉ là cụm từ cho kỳ vọng ngắn hạn. Về dài hạn ngân hàng muốn phải xây dựng lợi thế cạnh tranh dựa trên nền tảng công nghệ số hiện đại và năng lực tài chính mạnh. Đó mới chính là yếu tố mang lại sự phát triển nhanh, bền vững. Những ngân hàng có khát vọng chuyển đổi số mạnh mẽ và tận dụng thế mạnh về vốn chắc chắn sẽ có ưu thế để phát triển, bứt phá và dẫn đầu trong thời gian tới.

Anh Minh